人生100年時代と言われる中、投資による資産形成の重要性がますます高まっています。

この記事で最低限の基礎知識を身につけ、投資への1歩を踏み出す手助けができたら嬉しいです。

本記事の内容

知っておくべき投資の基礎知識7選

1.投資はギャンブルではない

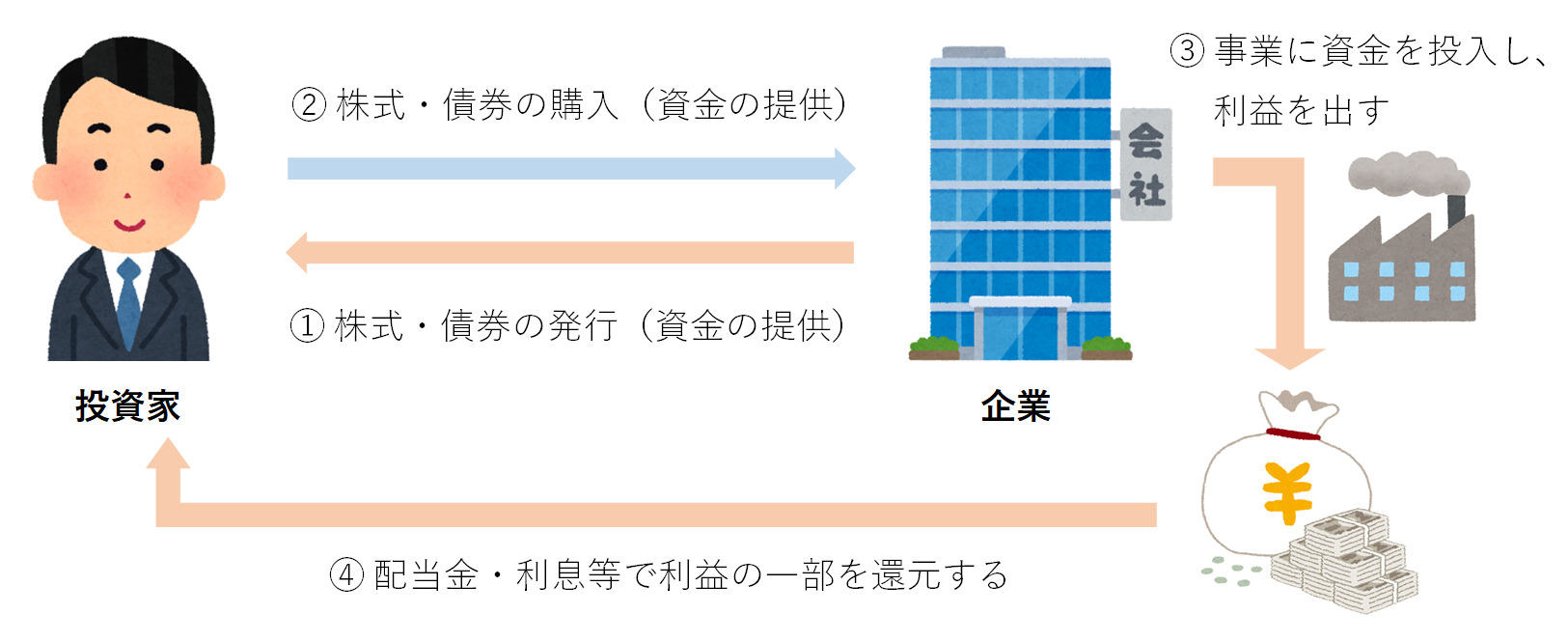

投資とは、利益を得ることを期待して事業 (企業・資産) にお金を投じることです。企業は株式や債券を発行して資金を集め、それを事業に投じることで利益を上げます。一方、投資家は資金を提供した対価として利息・配当金(利益の一部)を受け取ることができるなど、社会全体にとって有益な仕組みなのです。

業績を上げる企業が増えると、その国の経済も成長する。つまり、投資とは「経済成長を支える」ことにもつながっており、「社会貢献」といっても過言ではないでしょう。

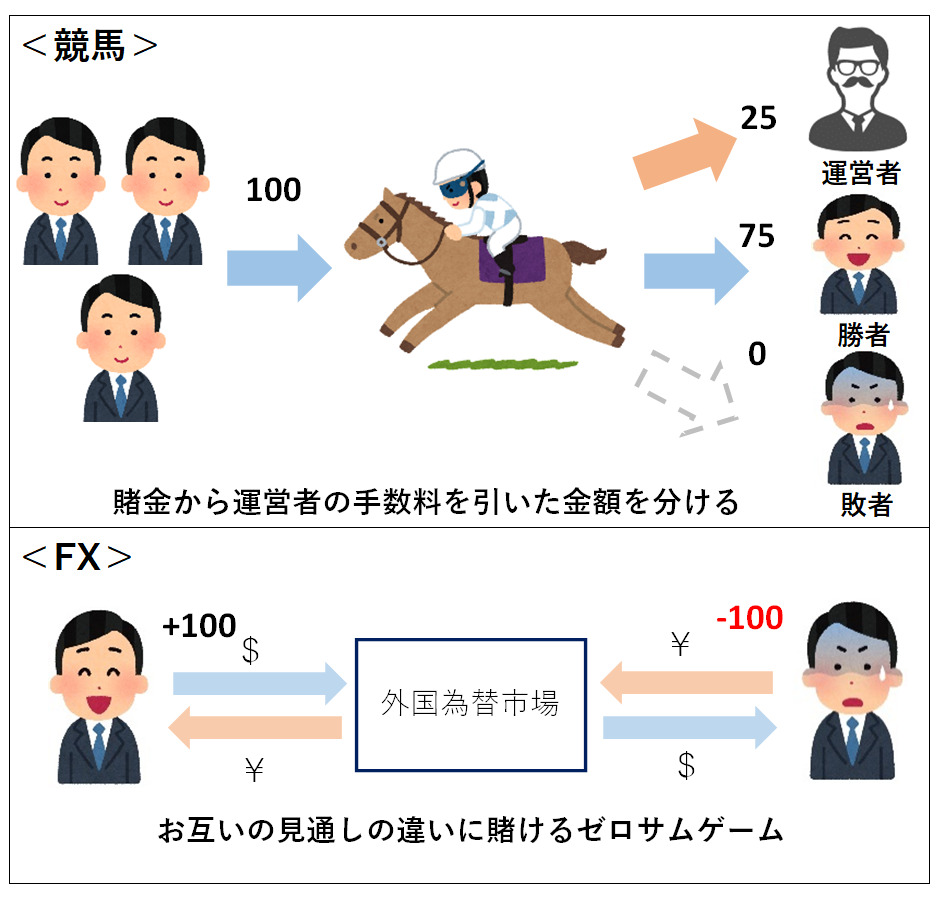

投資は「損するか、得するか分からない」という点でギャンブル(投機)と混同されがちですが、ギャンブルとは目的や仕組みが異なります。

ギャンブルとは、お互いの見通しの違いに賭ける娯楽であり、「ゼロサムゲーム」とも呼ばれるように、参加者の収支合計が常にゼロになります。つまり、一方が利益を上げた分だけ、もう一方が損をすることになり、限られたパイを奪い合っている状態です。

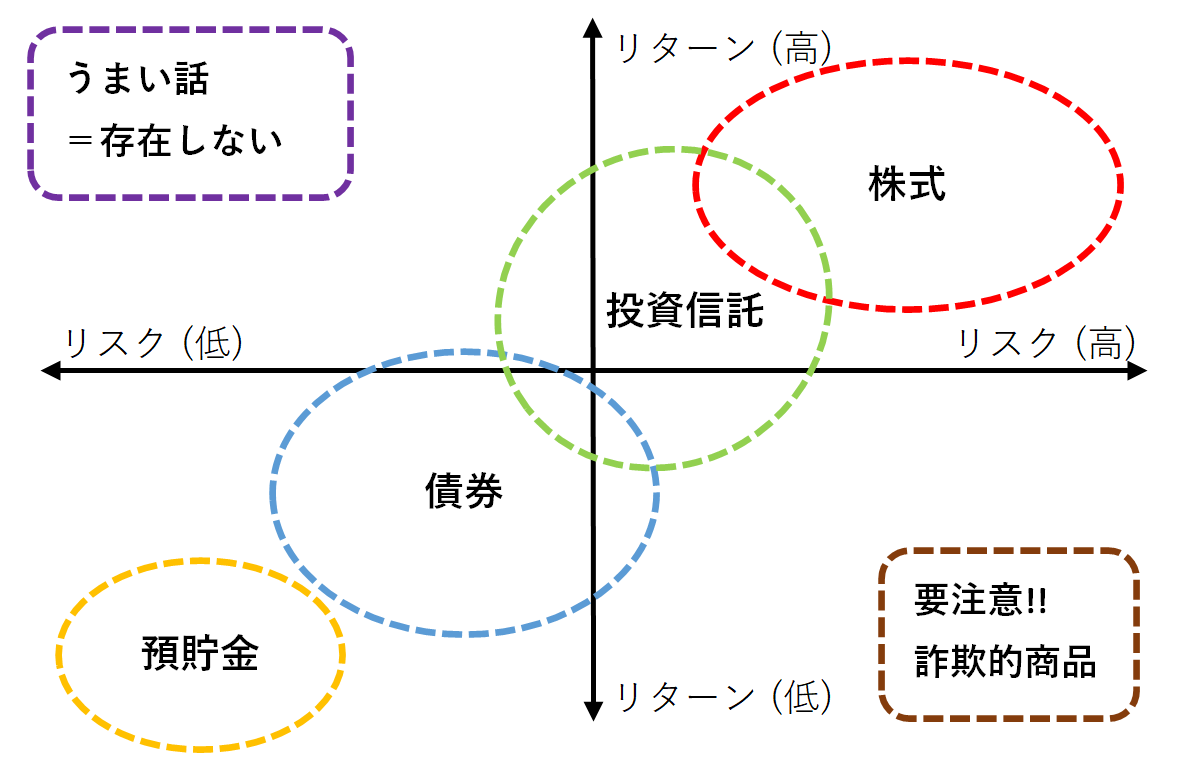

2.リスクとリターンは比例する

リターンとは、「投資を行うことで得られる成果」のことであり、収益が得られることもあれば、損失が出ることもあります。

一方、リスクとは、「リターンの不確実性の度合い (振れ幅) 」を指します。例えば、リスクが大きいとは、大きく収益が得られるかもしれないし、大きく損失が出るかもしれないという状態をいいます。

リスクとリターンの程度は投資先によって異なりますが、リスクとリターンは必ず比例する関係にあります。

つまり、ローリスク・ハイリターン (リスクが低く、リターンが高い) といううまい話は存在しないということです。リターンの高い金融商品には必ず何か裏に大きなリスクがあると疑いましょう。

3.元本割れの可能性がある

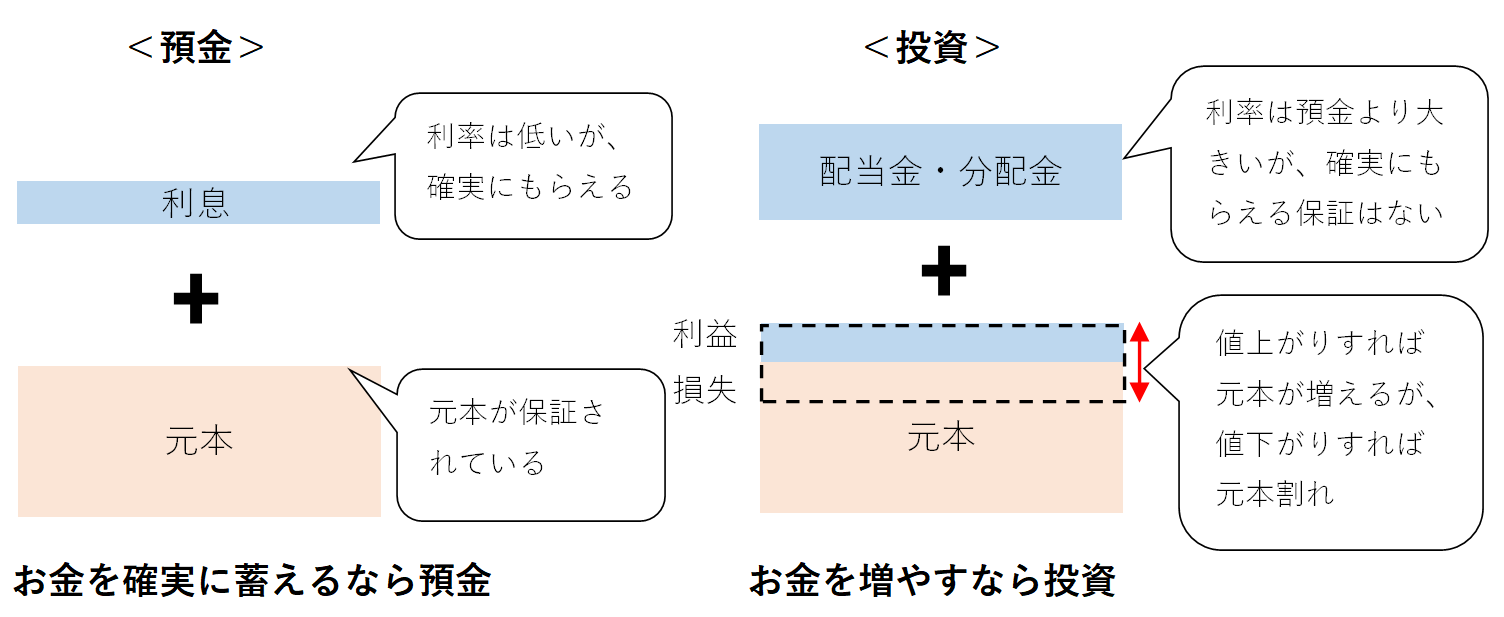

預金は預け入れたお金が保証されているのに対して、投資は当初購入した金額 (元本) を金融商品の価値が下回る可能性があります。

預金は元本が保証されており、利率は低いが利息が確実につくという特徴があります。手元のお金を増やすというよりは安全・確実に蓄えていくのに適しています。

一方、投資は元本割れの可能性があるが、配当金などの利率は預金の利息よりも高く、値上がり時に売却することで大きな利益を得られることもあります。手元のお金を貯めるというよりは増やすことを重視する場合に適しています。

ローリスク・ハイリターンのようなうまい話は存在しないため、手元のお金を増やすためには、リスクをとれる範囲内で投資をすることが必要となります。

4.投資の儲けには税金がかかる

投資で増えたお金 (利子や譲渡益) は収入とみなされて20.315%の税金 (所得税15%、住民5%、復興特別所得税5.315%) がかかります。

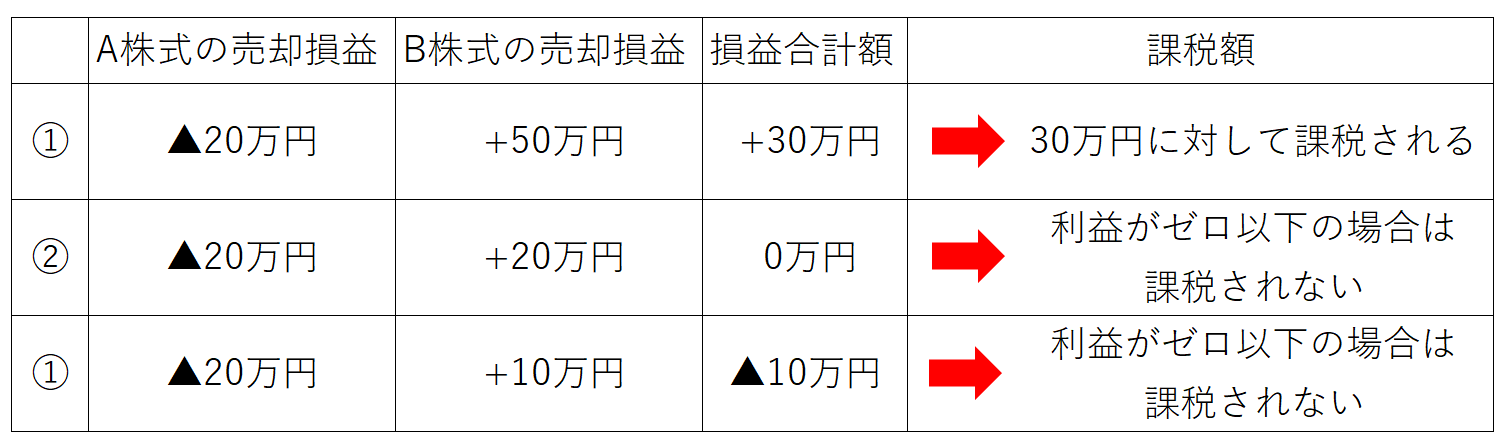

ただし、株式、投資信託、公社債などは、投資で得た利益と損失を合算して、利益に課税される税金を減らすことができます。これを「損益通算」といいます。

預貯金の利子は損益通算の対象外です

例えば、A株式とB株式の2つに投資をした場合、各株式の損益状況によって課税額は下図の通り軽減することができます。

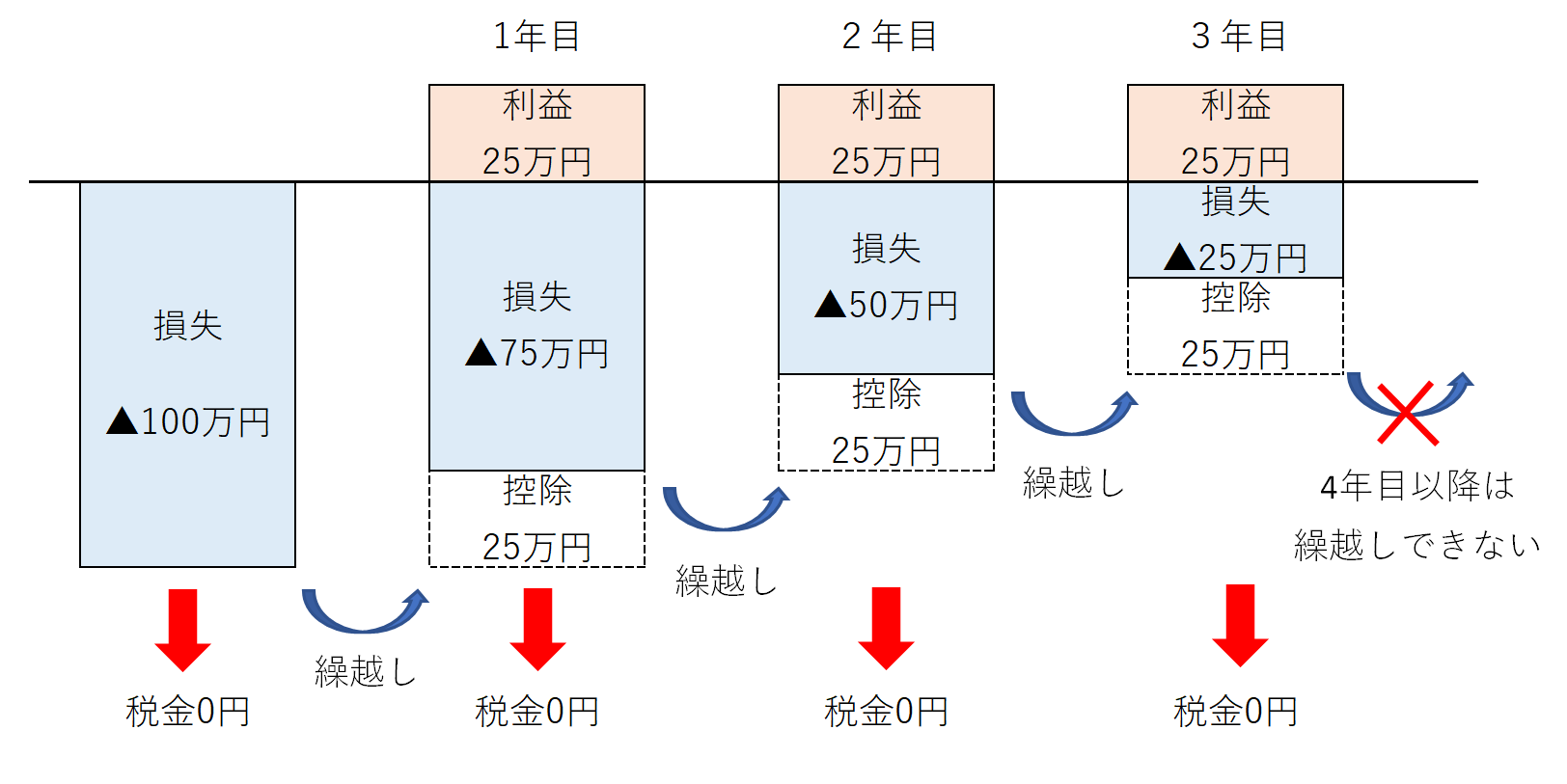

さらに、損益通算した結果損失が残っている場合には、最長3年間にわたって利益を通算できます。これを「繰越控除」といいます。

損失が出て損益通算が可能なときは、確定申告をして儲けを手元に極力残すようにしましょう。

5.投資は余剰資金で行う

投資には使ってよいお金とダメなお金があります。自分のお金を下図の通り3つに整理して、「当面使う予定がないお金 (余剰資金) 」で始めるのが基本です。

リストラや病気で働けなくなって収入が途絶えるような不測の事態に備えて、生活を維持するために必要な資金は投資に使ってはダメです。

生活資金・予備資金として生活費の6カ月分~1年分は確保するようにしましょう。

生活資金・予備資金を確保することにより、金融商品の価値が暴落した時にも冷静に判断ができるようになり、投資にも成功しやすくなります (焦って判断して大損することがなくなります) 。

6.金融商品の特徴を理解する

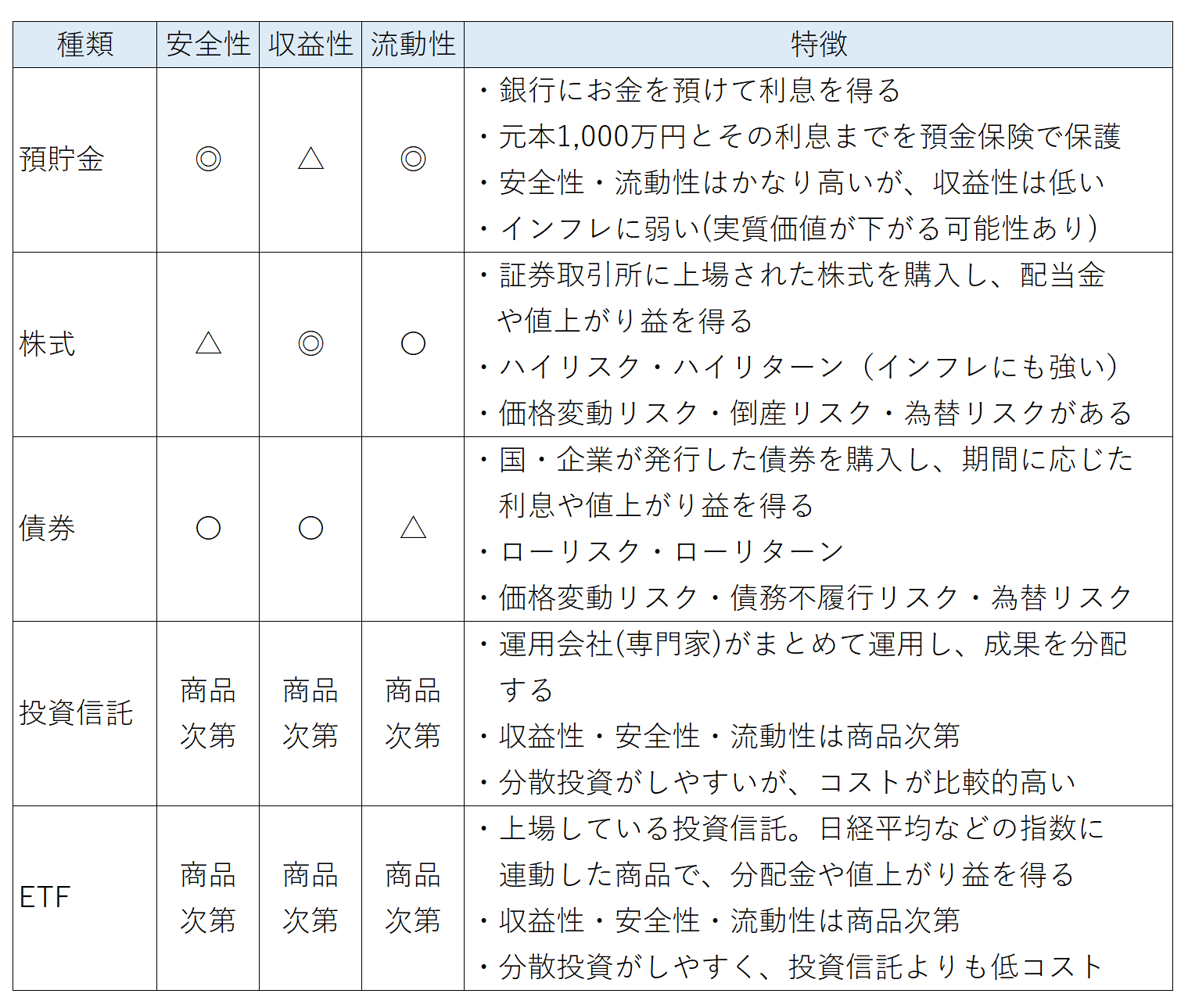

投資をするということは、「金融商品を選ぶ」ということです。金融商品を選ぶためには、各金融商品の特徴を理解する必要があります。金融商品を安全性・収益性・流動性の3つの観点から評価すると下表の通りです。

① 安全性:元本や利子の支払いが確実であること、お金が減らないこと

② 収益性:期待できる収益が大きいこと、お金が増えやすいこと

③ 流動性:お金が必要な時にすぐに換金できること

金融商品を選ぶ際には、自分がどこまでの損失に耐えられるか (リスク許容度) も加味して選択しましょう。

7.3つの方法でリスクを減らす

当面使う予定がないお金を使って投資をしても、リスクはできる限り抑えるべきです。投資のリスクを減らすために、次の3つの手法を抑えておきましょう。

(1) 複数の投資先に分散する(資産の分散)

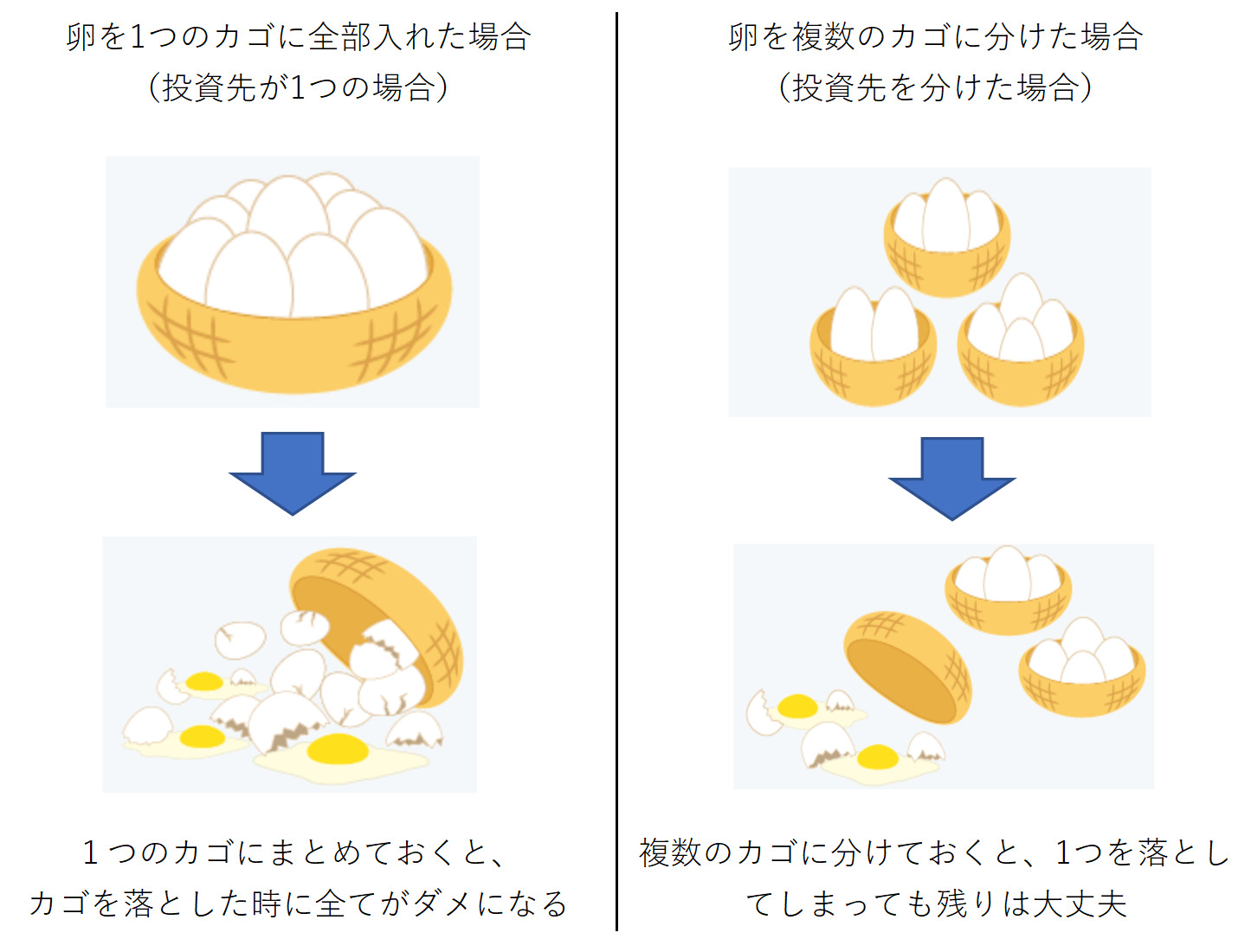

投資の世界には「1つのカゴに卵を盛るな」という格言があります。

これは、一つのカゴに卵を全部入れておくと、そのカゴを落とした時に卵が全部割れてしまうかもしれないが、あらかじめ複数のカゴに分けておくことで被害を最小限に抑えることができるという考え方です。

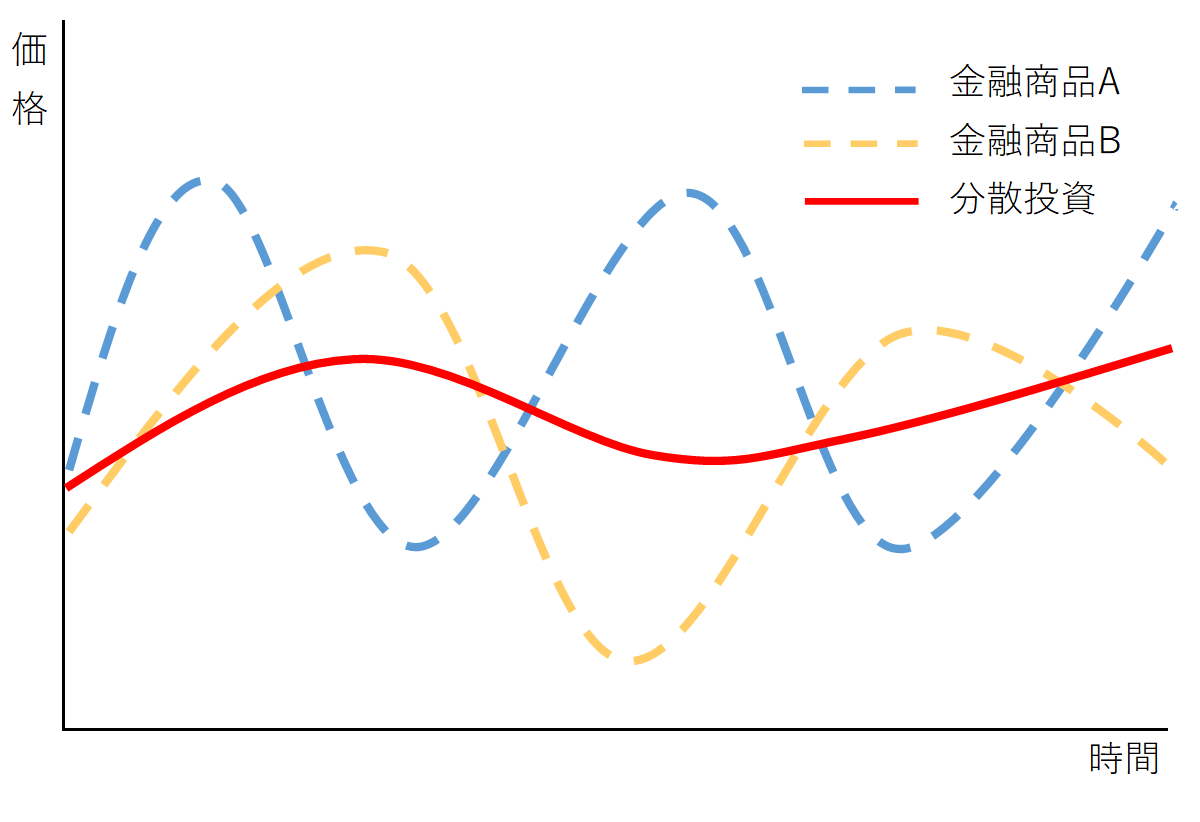

特定の商品だけに投資をするのではなく、値動きの異なる複数の投資先 (商品・通貨・地域) に分散することで、投資先の価格の動きが打ち消し合うことにより、全体として値動きのブレ幅を減らす効果が期待できます。

(2)何回かに分けて投資する(時間の分散)

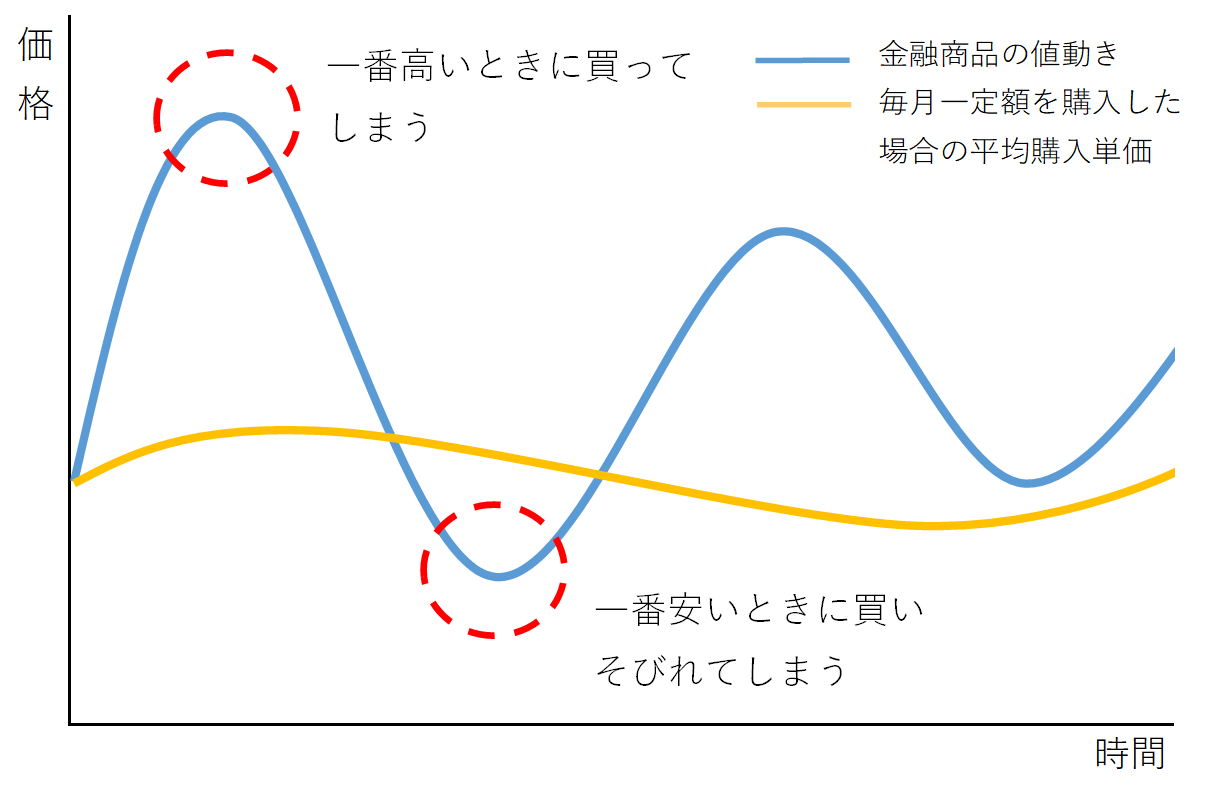

投資は、安いときに買って、高いときに売ることができればベストですが、このタイミングを完璧にとらえるのはプロの投資家でも不可能です。

そのため、「最高のタイミングで売買する」のではなく、「最悪のタイミングで売買することを避ける」ことを考えるのが現実的です。

「最悪のタイミングで売買することを避ける」には、一度にすべてを投資するのではなく、何回かに分けて投資する方法が効果的です。買うタイミング (時間) を分散することで、高い時に買ってしまったり、安いときに買い損ねるのを回避することができます。

例えば、定期的かつ一定額で価格の動きに関係なく金融商品を購入することで平均購入単価を抑える方法があります。これは一般的に「ドル・コスト平均法」と呼ばれており、積立投資でよく実践されています。

(3)長期的な視点で運用する(長期投資)

長期的な視点で運用することにより「複利の力が働く」、「収益が安定する」ことで資産を効率的に増やすことが期待できます。それぞれの効果について簡単に説明します。

① 複利の力が働く

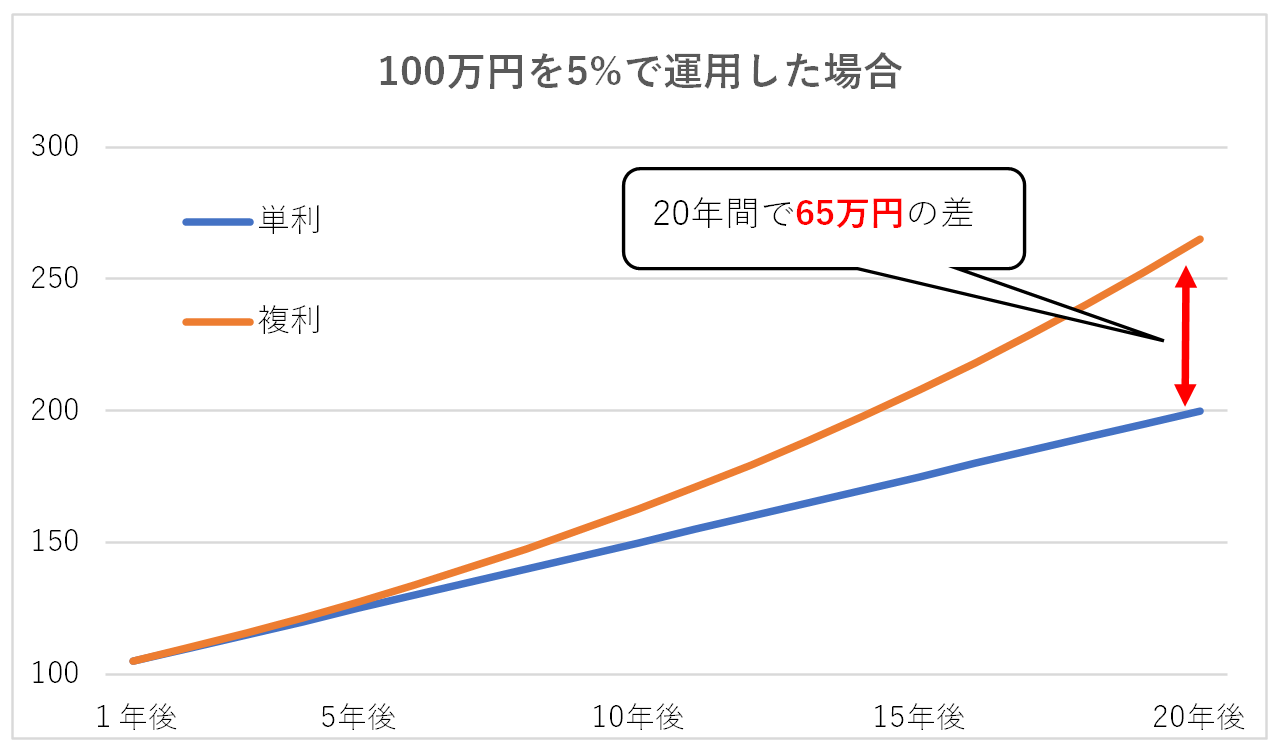

単利とは「預け入れた元本に対してのみ利子を計算する方法」です。一方、複利とは「元本だけでなく発生した利子にもまた利子を計算する方法」です。

歴史上最高の物理学者といわれているアインシュタインに「人類の最大の発見は複利である」と言わせたほどの力があります。例えば、100万円を年間5%で運用した場合の単利と複利を比較すると、驚くことに20年間で65万円もの差になります。

このように投資期間を長くすると、複利の力が働いて資産が爆発的に増えることが期待できます。

② 収益が安定する

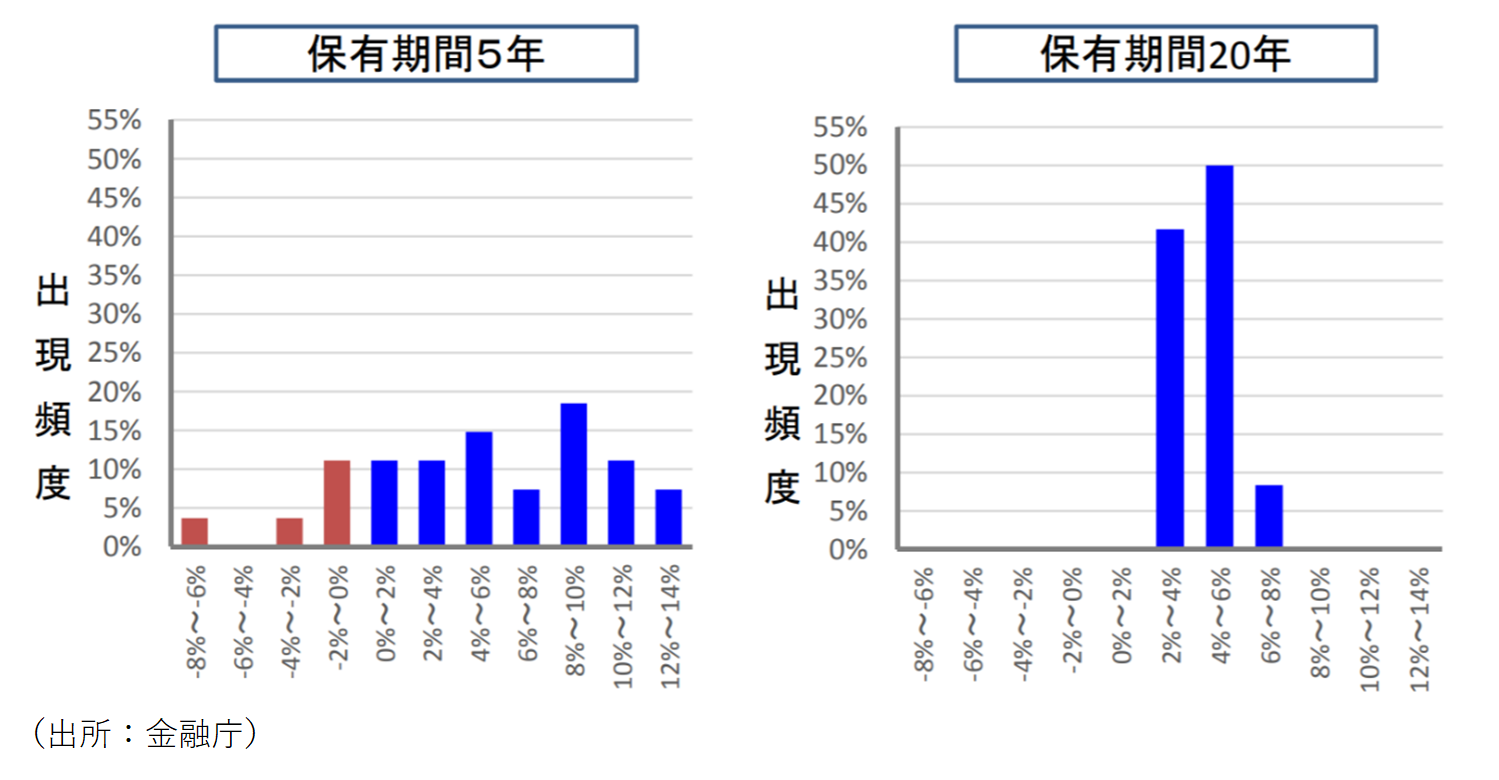

金融市場は短期的には大きく変動することがありますが、保有期間が長くなるほどバラつきがならされ、リターンが安定する傾向にあります。

金融庁が投資期間別 (5年と10年) のリターンを調査したデータによると、投資期間が5年間の場合はリターンが-8% ~ 21%までと大きな幅があり、元本割れになる人も出ています。一方、投資期間が20年間の場合はリターンが2~8%で安定しており、誰も損する人がいないという驚きの結果になっています。

まとめ

今回は投資を始める前に知っておくべき基礎知識を7つ紹介しました。

投資は非常に専門性が高く奥が深いため、知識を十分に身につけてから始めようと思っていたらいつまでもたっても始めることができません。

まずは投資をスタートし、投資をしながら知識をつけたほうが効率的です。自分のお金がかかっている方が、自然と興味も湧き、勉強を継続しやすいと思いますので、まず投資への1歩を踏み出しましょう。

「これから本格的に投資を始めたい」という方は下記記事が参考になると思いますので、是非読んでみて下さい。

-

-

【初心者向け】投資の始め方・負けるリスクを抑えた投資方法

相談者 投資に興味があるが何から始めたらいいか分からない どこの証券会社を選んだらいいの? どのように投資商品を選んだらいいの? どうすれば利益が出せるの? HAYATOこのようなニーズ ...

続きを見る