中小企業でも国境をまたいでグループ間の取引がある企業は、移転価格税制への理解が必要不可欠です。移転価格税制への対応を怠れば税金を余計に支払うことになりかねません。

今回は移転価格税制の仕組み、適用対象、文書化対応、リスクなどを分かりやすく解説しますので、本記事で移転価格税制の基礎を理解しましょう。

本記事の内容

移転価格税制とは?

移転価格税制とは、グループ会社間の取引価格の操作によって、海外に所得を移転することを防止するための課税制度です。

グループ間取引については、取引価格の設定により利益の配分を恣意的に操作し、税率の低い国に利益を移転することで、グループ全体の税金コストを抑えることができます。

そこで、グループ間の取引価格が不適切な場合には、資本や人的支配関係のない独立した企業間で取引される価格(独立企業間価格)で取引が行われたとみなして所得を再計算し、課税するようにしたのが移転価格税制です。これにより国際的な所得の適正配分と各国の税金の確保を実現しようとしています。

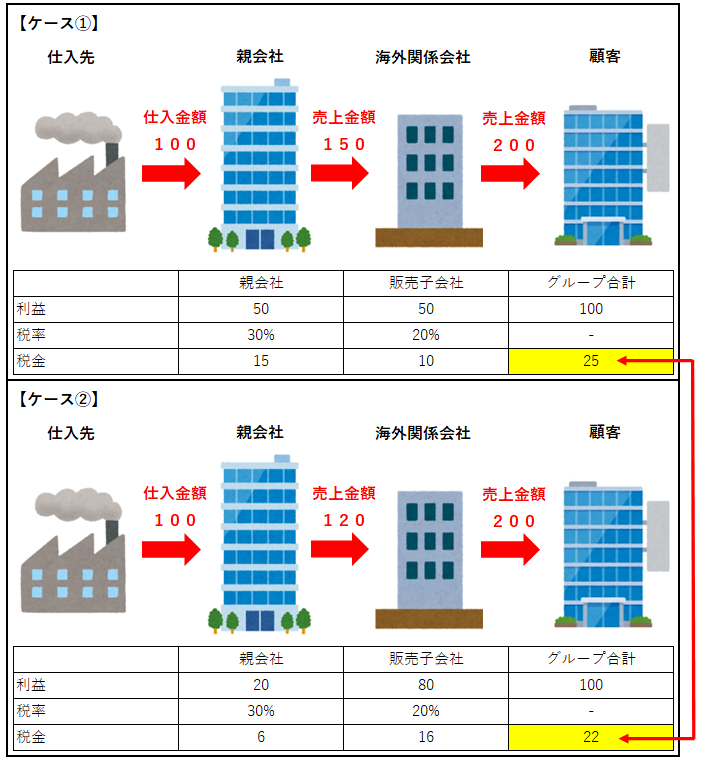

移転価格税制の仕組みを理解するためにイメージ図を用いて補足します。例えば、親会社が海外関係会社を経由して製品を販売する場合、グループ間の取引価格を通常の価格(ケース①)と通常よりも低い価格(ケース②)に設定した2つのケースに分けて、利益・税金への影響を見てみます。

グループ間の取引価格が変わっても、どちらのケースもグループ合計の利益は変わりませんが、税金は変わっています。

ケース②ではグループ間の取引価格を低く設定し、税率の低い海外関係会社で利益が出るようにすることでケース①よりもグループ合計の税金が低くなっています。

移転価格税制では、ケース①が適正価格であった場合、たとえグループ間の取引がケース②の取引価格で行われたとしても、ケース①の取引価格(独立企業間価格)で取引が行われたものとみなして課税されます。

海外関係会社と取引するなら、日本にもそれ相当の税金をしっかり払ってもらうということですね。

移転価格税制の適用対象

日本の移転価格税制は、日本の法人が「国外関連者」との間で行う資産の販売または購入、役務提供などの取引が対象となります。

国外関連者とは、日本の法人との間に、直接または間接に50%以上の株式等の保有関係にある法人、役員の派遣等による実質的な支配関係にある法人を指します。

価格をコントロールできるような関係にあれば適用されるということですね

独立企業間価格の算定方法

移転価格税制は、グループ間の取引価格が不適切な場合に、取引価格を独立企業間価格に引き直して所得・税金を再計算しますが、独立企業間価格はどのように算定するのでしょうか。

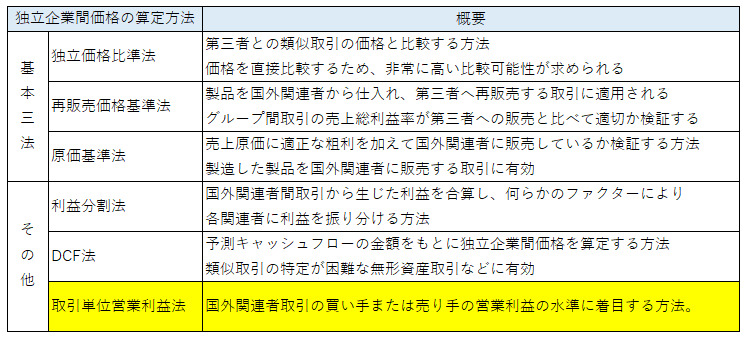

日本における独立企業間価格の算定方法は、「OECD移転価格ガイドライン」に基づいて、下表の算定方法が規定されています。

独立企業間価格の算定にはいくつか手法がありますが、対象取引と比較可能な第三者間取引を見つけ出すのは容易ではないことから、実務上は「取引単位営業利益法」が多く使用されています。ここでは、取引単位営業利益法について詳細を説明します。

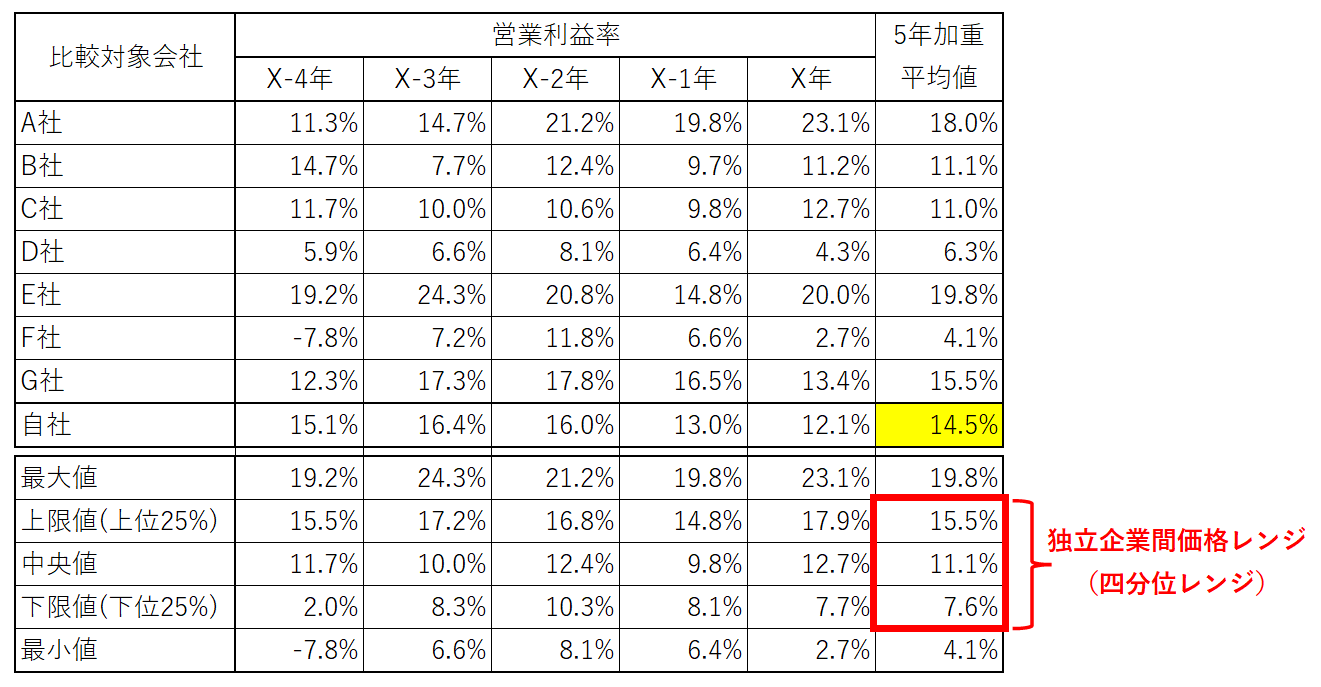

取引単位営業利益法では、同業他社を定量的基準(赤字会社・データ数が足りない会社等を除外)と定性的基準(商品・機能等が著しく異なる会社の除外)によりスクリーニングし、比較対象会社を選定します。そして、選定された比較対象会社の利益率レンジに対する自社のポジションを示して取引価格の妥当性を説明します。

具体的には、下表のように選定された比較対象会社の5年加重平均営業利益率より独立企業間価格レンジ(四分位レンジ)を算定し、自社の数値と比較します。

ここでは独立企業間価格レンジが7.6%~15.5%となり、自社の数値(14.5%)がこのレンジに収まることから、自社の取引価格を独立企業間価格とみなすことができます。

移転価格文書化への対応

多国籍企業が国際的な税制の抜け穴を利用した租税回避によって税負担を軽減している問題(BEPS問題)に対応して、OECDは移転価格税制を適切に執行することを目的に各国共通様式による移転価格情報の文書化を勧告しました(BEPSプロジェクトの行動13)。

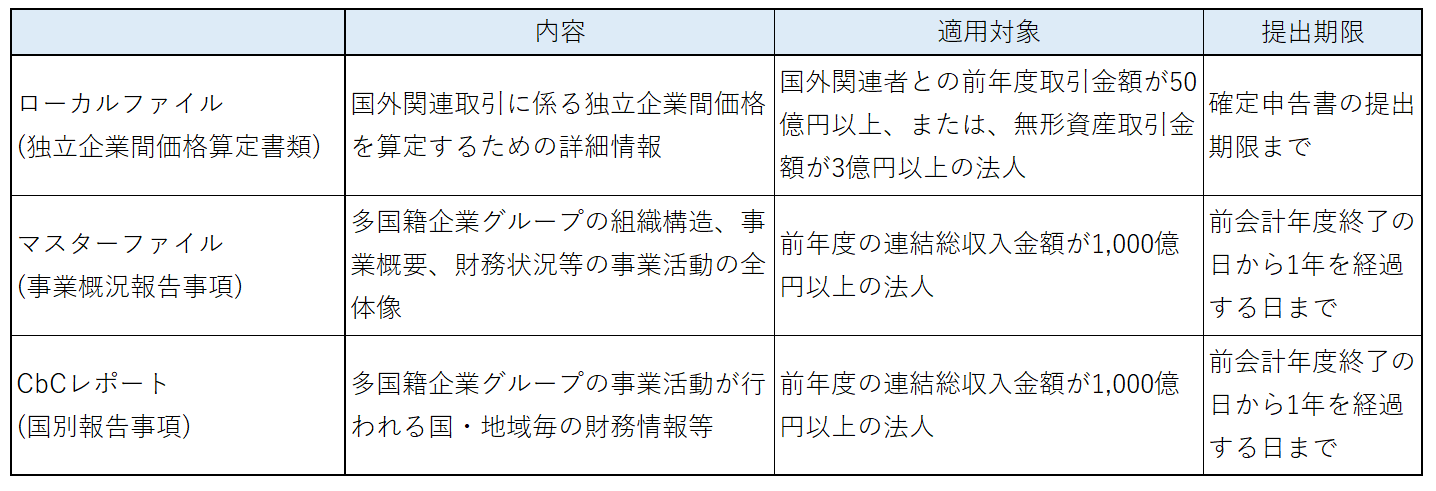

これを受けて、日本では2016年度の税制改正にて「移転価格税制文書化制度」が整備され、下表の通り3つの文書の作成が対象者に義務付けられました。

国外関連取引を行った法人については、税務調査時にローカルファイルに相当する書類の提示・提出が求められる場合があり、文書化義務がある法人は45日以内、文書化義務がない法人は60日以内に提出する必要があります。

国外関連取引を行った法人は文書化義務に関わらずローカルファイルは作成することになるので、中小企業も対応する必要があります。

移転価格税制のリスク

移転価格税制への対応を怠ることにより推定課税や国際的二重課税など余計な税金を払うリスクがあります。また、税務調査が長期化するなど税額以外の負担も増えることになります。

中小企業もローカルファイルを作成して備えることをおススメします。

(1)推定課税のリスク

税務調査において提出期限までにローカルファイル等を提示・提出できない場合、税務当局は類似取引の情報をもとに算定した金額を独立企業間価格と推定して課税処分を行うことができます。そのため、ローカルファイルを作成していれば回避できたであろう税金を支払うリスクがあります。

(2)国際的二重課税のリスク

移転価格課税が行われると、同じ所得に対して2つ以上の国で課税される(国際的二重課税)のリスクが発生します。二重課税の解消のためには租税条約に基づいた「相互協議」という国同士の交渉を行うことができますが、必ずしも合意ができるわけではなく、交渉が決裂した場合には二重課税が残ることになります。

まとめ

今回の記事では移転価格税制の仕組み、適用対象、リスク等について解説しました。移転価格税制への対応を怠れば推定課税や国際的二重課税により余計な税金を支払うことになります。

国境をまたいでグループ間取引がある企業については、移転価格税制を専門的に取り扱う税理士や弁護士への相談も含め、取引価格の再確認・見直し、移転価格文書の事前準備などをご検討下さい。